2024 年 Q4 13F 申報顯示,比特幣正加速機構化,盡管當前持倉比例仍較低,但隨著更多機構入場和配置增加,其市場地位將進一步鞏固。

作者:@samcallah

我查閱了 13F 文件,據我統計,2024 年第四季度共有 1,573 家機構持有比特幣的多頭頭寸。

這些機構包括銀行、對沖基金、注冊投資顧問(RIA)、家族辦公室、捐贈基金、養老金、主權財富基金及其他資產管理公司。以下是一些主要發現:

1、13F 文件是什么

在深入探討之前,我想先澄清一下 13F 文件到底是什么。每個季度,管理資產超過 1 億美元的大型投資公司必須向美國證券交易委員會(SEC)提交 13F 文件,披露其持有的美國股票及與股票相關的資產,例如 ETF、REITs(房地產投資信托)、期權和可轉換債券。需要特別注意的是,13F 文件僅包含機構在美國股票及股票相關資產上的多頭頭寸。

因此,它不包括以下資產:債券、房地產、大宗商品、貴金屬、籌得投資(如對沖基金、風投等)、期貨、現貨比特幣、現金、外國股票/貨幣以及空頭頭寸。

因此,13F 文件無法全面反映機構的整體投資組合。

我們無法得知該機構在其他資產類別上的持倉比例,也無法確定某個多頭頭寸是否只是用來對沖其他地方的空頭頭寸。

我之所以強調這一點,是因為接下來我將討論這些 13F 文件中的比特幣持倉規模。但請注意,這些數據僅反映了機構在美國股票及相關資產中的配置情況。

實際上,這些機構的比特幣持倉規模可能比報告中顯示的要小,前提是它們還投資于其他資產類別。

一個很好的例子是阿布扎比主權財富基金最近披露了其持有的 $IBIT(iShares 比特幣信托),這是迄今為止最令人興奮的 13F 申報之一。

在這份申報中,比特幣是基金的第二大持倉,敞口約 4.37 億美元。

但關鍵在于……13F 申報中披露的資產管理規模(AUM)僅為 200 億美元,而該基金的實際總 AUM 高達 3,020 億美元。換句話說,13F 申報的持倉僅占基金總資產的約 6.6%。

這很合理,因為該基金投資覆蓋全球多個資產類別,遠不止于美國股票市場。

因此,比特幣在其總投資組合中的實際占比僅為 0.1%,而非 2.1%。但即便如此,這依然是一個極具積極意義的發展。

考慮到這一點,這些 13F 申報文件中,所有機構的比特幣持倉中位數僅為 0.13%。

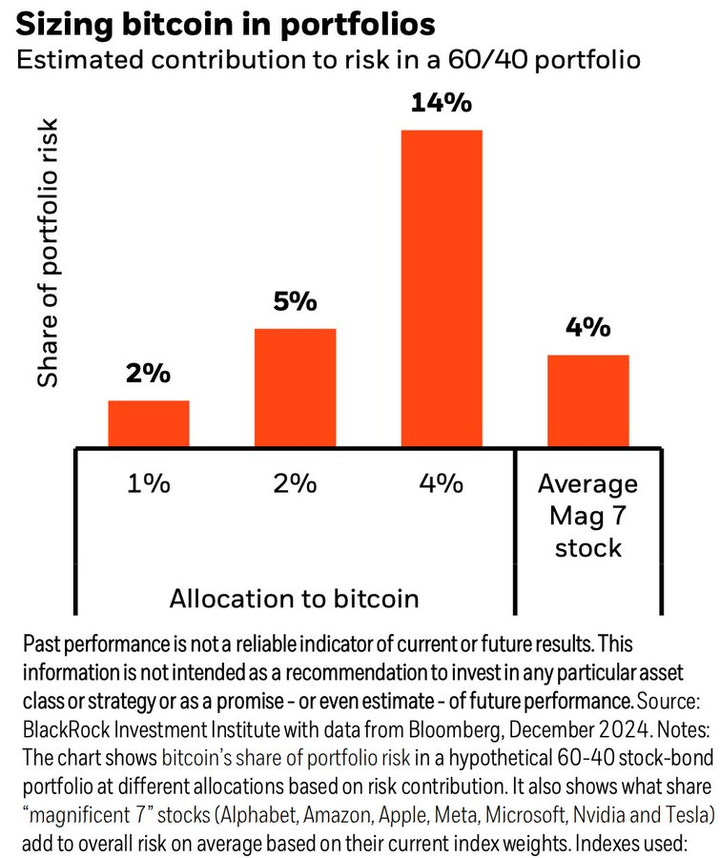

這個比例非常小……但卻是利好信號。這表明比特幣在機構中的采用仍處于非常早期的階段。值得提醒的是,BlackRock(貝萊德)最近建議將 1-2% 資產配置到比特幣。

但在這些投資公司中,有少數機構的比特幣配置比例明顯高于同行,而巧合的是,它們的管理者都是業界頂級的資管專家,并擁有經過驗證的卓越投資業績。

2、值得關注的信息

以下是一些最引人注目的 13F 申報文件,它們格外值得關注……

1) Horizon Kinetics

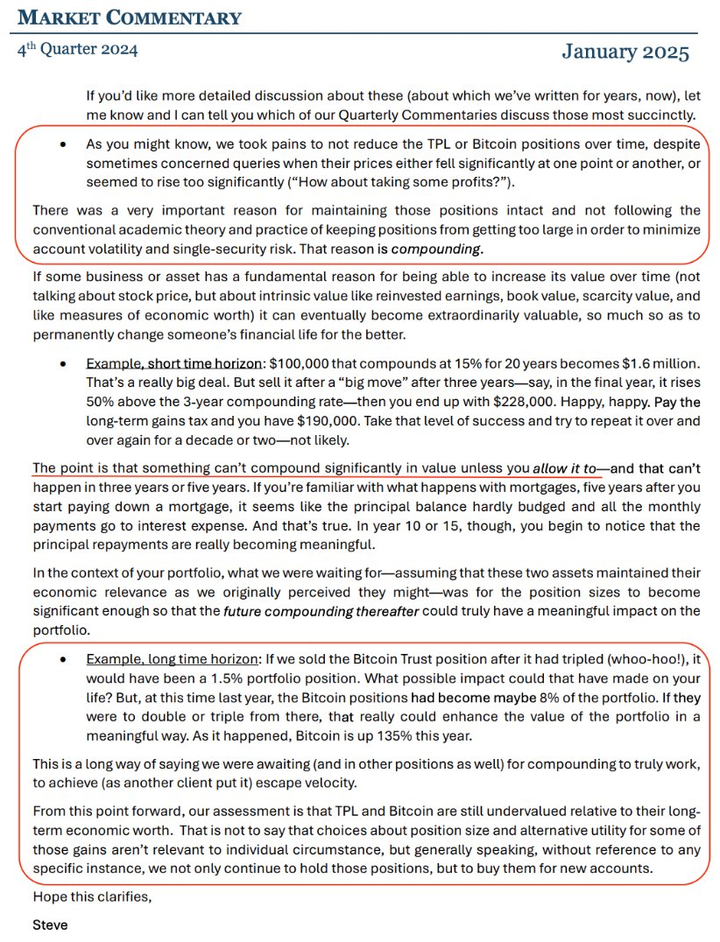

Horizon Kinetics 的第二大持倉是比特幣(16.16%),敞口約 13 億美元。這家公司由投資界最杰出的人物之一——Murray Stahl 領導。在其2024 年第四季度評論中,該公司解釋了為什么他們沒有重新平衡比特幣持倉。

2) Bracebridge Capital

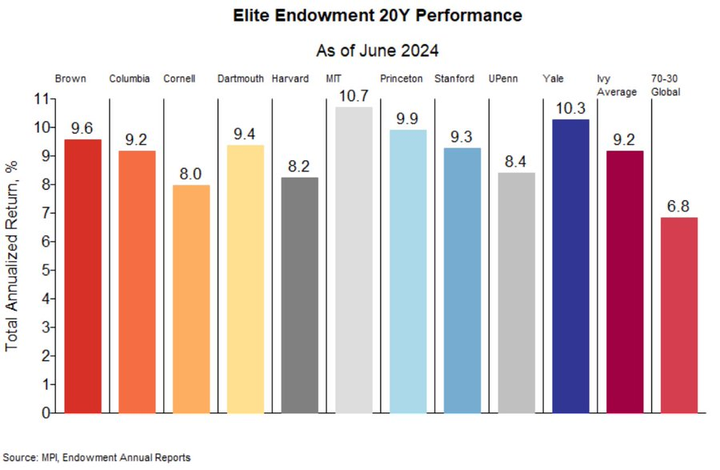

該公司的最大持倉是比特幣(23.6%),敞口約 3.34 億美元。Bracebridge Capital 由 Nancy Zimmerman 領導,專門為基金會、養老金、高凈值個人(HNWIs)管理資產,并負責管理耶魯大學和普林斯頓大學這兩所過去 20 年表現最出色的捐贈基金的部分投資組合。

3) Tudor Investment Corp

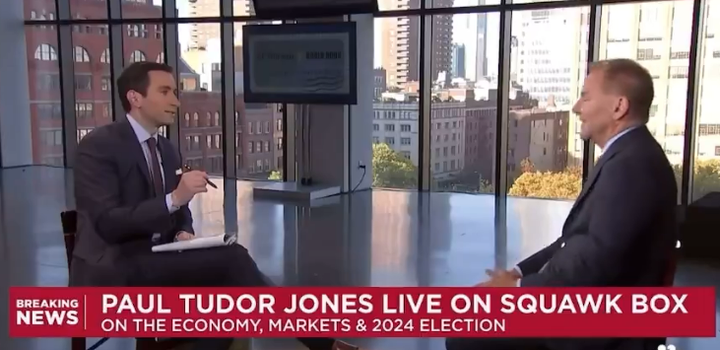

Tudor 的最大持倉是比特幣(1.625%),敞口約 4.36 億美元。這份申報登上了一些頭條,而且確實值得關注。Paul Tudor Jones 是這一代最偉大的投資者之一。上個月,他還談到了自己為什么仍然持有比特幣。

4) Fortress Investment Group

該公司的第四大持倉是比特幣(11.2%),敞口約 7000 萬美元。值得注意的是,阿布扎比主權財富基金(Mubadala)去年收購了 Fortress 68% 的股份,成為其控股股東。因此,實際上,這只是阿聯酋在比特幣上的進一步布局。

5) Brevan Howard

該公司的第二大持倉是比特幣(8.74%),敞口約 14 億美元。Brevan Howard 的團隊多年來一直是比特幣的堅定支持者,這家大型宏觀對沖基金顯然深諳長期持有(HODLing)的藝術。在 2022 年的熊市中,比特幣暴跌50%,但億萬富翁Alan Howard依然表示了堅定的看法……

6) Discovery Capital Management

該公司的第五大持倉是比特幣(4.6%),敞口約 6800 萬美元。Discovery 由 Robert Citrone 領導,他曾與 Julian Robertson 和 George Soros 共事,并且是 匹茲堡鋼人隊(Pittsburgh Steelers)的少數股東。他曾解釋過自己為何關注比特幣。

7) Jericho Capital

該公司的第五大持倉是比特幣(5.4%),敞口約 3.78 億美元。Jericho 由 Josh Resnick 領導,該基金的成長軌跡相當驚人——從 2009 年的 3600 萬美元增長至如今管理超過 70 億美元的資產。

8) Hudson Bay Capital Management

該公司持有0.15% 的比特幣倉位,敞口約 4400 萬美元。但真正有趣的地方不是這個持倉,而是——臭名昭著的比特幣空頭 Nouriel Roubini(魯比尼)竟然是該公司的高級顧問。幸好他們沒聽他的比特幣建議!

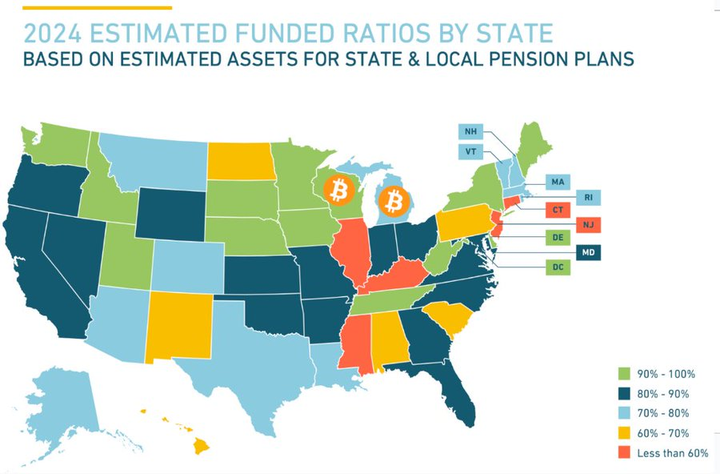

9) 威斯康星州投資委員會(State of Wisconsin Investment Board)

這里的重磅消息是,該州的養老金基金在最后季度比特幣持倉增長了三倍以上。

- Q2: 持倉 9900 萬美元,2,898,051 股(0.26%)

- Q3: 持倉 1.04 億美元,2,889,251 股(0.26%)

- Q4: 持倉 3.21 億美元,6,060,351 股(0.82%)

10) 密歇根州退休基金(State of Michigan Retirement System)

但威斯康星州并非唯一增持比特幣的州——密歇根州的養老金基金也幾乎讓其比特幣持倉翻倍了。

- Q2: 持倉 660 萬美元,110,000 股(0.03%)

- Q3: 持倉 690 萬美元,110,000 股(0.03%)

- Q4: 持倉 930 萬美元,100,000 股(0.05%)

11) 埃默里大學(Emory University)

該大學的第二大持倉是比特幣(32.3%),敞口約 2200 萬美元。該捐贈基金的比特幣持倉與上個季度保持不變,這意味著盡管比特幣價格上漲約 50%,他們并未主動調整持倉比例。埃默里大學選擇繼續持有(HODL)。

12) Pine Ridge Advisors

該公司的第二大持倉是比特幣(18.4%),敞口約 2.09 億美元。我對這家公司了解不多,但之所以提及它,是因為對于一家這種規模的家族辦公室來說,其比特幣配置比例相當集中。順便一提,這是他們的整個官網界面——所以你知道他們確實是“正規軍”了。

13) Capula Management

該公司的第二大持倉是比特幣(5.4%),敞口約 9.36 億美元。這家歐洲第四大對沖基金由 Yan Huo 領導,他曾是摩根大通固定收益交易部門的負責人。他們的投資策略是創新且低相關性的投資,難怪他們做多比特幣。

14) Cresset Asset Management

比特幣已成為美國最大、排名領先的獨立注冊投資顧問(RIA)之一 Cresset 的前 30 大持倉。Cresset 每個季度都在增加比特幣持倉:

- Q2: 持倉 3370 萬美元(0.14%)

- Q3: 持倉 5390 萬美元(0.21%)

- Q4: 持倉 1.075 億美元(0.51%)

你可能已經注意到,我并沒有提及一些持有大量比特幣 ETF 的知名機構,例如:

- Millennium(26 億美元,1.28%)

- Jane Street(24 億美元,0.52%)

- Susquehanna(10 億美元,0.16%)

- DE Shaw(8.69 億美元,0.64%)

- Citadel(4.46 億美元,0.08%)

- Point72(1.55 億美元,0.34%)

因此,它們并非長期持有者,我推測許多機構的比特幣頭寸可能是市場中性(net-neutral),這使得它們的敞口對我而言沒那么有趣。

話雖如此,我仍然很欣賞它們在市場中的交易活動。 它們的參與提升了市場效率,通過縮小買賣價差、加深訂單簿、提高流動性,讓市場運行得更加順暢。

同樣的情況也適用于部分持有比特幣 ETF 的大型銀行:

- JPMorgan(摩根大通):96.4 萬美元(0.0001%)

- Goldman Sachs(高盛):23 億美元(0.37%)

- Wells Fargo(富國銀行):37.5 萬美元(0.0001%)

- Bank of America(美國銀行):2400 萬美元(0.002%)

- Morgan Stanley(摩根士丹利):2.59 億美元(0.02%)

做市商也需要持有一定數量的 ETF 份額,以便更好地提供流動性,促進市場交易、提升定價效率,并確保 ETF 價格的準確性。

除此之外,銀行目前受到美聯儲的監管限制,禁止在自身資產負債表上以自營方式持有比特幣。具體規定可以參考這份官方文件:美聯儲聲明。

不過,隨著 SAB-121 規定的撤銷,監管環境正在發生變化。在這些銀行中,摩根士丹利最為突出——去年 8 月,它成為首家允許財務顧問向客戶推薦比特幣 ETF 的大型銀行。

高盛也一直很活躍,多年來一直通過其資產管理部門為高凈值客戶提供比特幣敞口。但如果其交易部門持有比特幣,我猜測它更可能是在運行市場中性套利策略(例如基差交易),也就是說,它并非真正的凈多頭。

隨著銀行監管的演變,未來幾個季度這些大型銀行如何調整其比特幣持倉、擴大在比特幣市場的參與,將是值得密切關注的趨勢。

這一點,值得重點關注。

3、小結

總體來看,這些 13F 申報文件顯示出比特幣正逐步成為機構級資產。目前,比特幣的市場規模和流動性已經足夠大,能夠容納這些機構投資者。隨著新的投資工具不斷推出,這些機構將有更多方式獲取比特幣敞口,機構化采用將加速推進。

我在這篇帖子中介紹了一些機構入局比特幣的先行者,但這個趨勢仍處于極早期階段,這意味著未來仍有巨大的機會。

管理數萬億美元的機構投資者,目前仍只是淺嘗輒止,剛剛開始涉足比特幣市場。根據我的研究:上季度 8190 份 13F 申報文件中,只有約 19% 的機構披露了比特幣多頭持倉。隨著更多機構入場,或已有機構增加配置,比特幣的資金流入將推動其價格攀升,甚至徹底改變其投資者結構。

感謝閱讀!

本文鏈接:http://www.downgr6.com/kp/du/02/5684.html

來源:https://x.com/samcallah/status/1892245816888242428